Consorcio: “La visión como minoritario es que la fusión es mejor que CorpBanca solo”

Además, apoya la operación en Colombia. Explica que es mejor para todos los accionistas que el banco en Chile sea dueño del 100% de la filial. Descarta que exista problema en la valorización.

- T+

- T-

La fusión entre CorpBanca e Itaú ha remecido el mercado local, no sólo por ser la mayor operación del mercado financiero en los últimos años, sino que también porque existe un minoritario, Cartica Capital, fondo norteamericano que tiene el 3,2% de la propiedad del banco, y que está causando revuelo al condenar los términos de la operación.

Hasta hoy, ningún otro minoritario de CorpBanca se había referido a la operación. Pero Patricio Parodi, gerente general de Consorcio, entregó su visión a Diario Financiero, en representación del 1,38% de la entidad que está en manos de la compañía de vida del grupo.

-¿Cómo evalúan esta fusión?

-Después de analizar en detalle la operación, creemos que la fusión Itaú CorpBanca es mejor para todos los accionistas.

-A Consorcio, ¿le conviene o no el negocio?

-Yo me hago una sola pregunta. Porque no voy a especular si era mejor una OPA o no. No tengo la llave, la llave del control la tiene un sólo accionista, que se llama Alvaro Saieh, es él quien decide si cede el control –cosa que hizo vía una fusión- o vende el control vía una venta.

Dicho eso, yo como minoritario me hago la siguiente pregunta: ¿CorpBanca hoy día, con la potencial fusión, está mejor o peor que CorpBanca solo? Mi visión, la nuestra como Consorcio, como accionista minoritario, es que la fusión Itaú-CorpBanca es mejor que CorpBanca solo.

-¿Porque se convierte en un megabanco, con mayores espaldas?

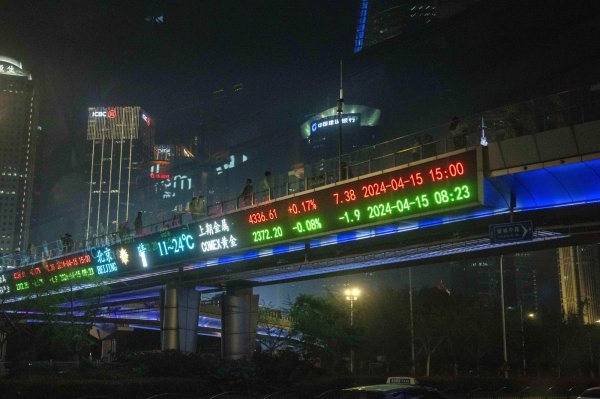

-Si uno hace bien el análisis, debe considerar que los costos de sinergias serán de US$ 100 millones al año. Por otro lado, algo de lo que no se ha hablado mucho, es el costo de fondeo del banco. Este cae cerca de 70 puntos base. Según nosotros, son varias decenas de millones de dólares a igualdad de activo. Olvídemos la sinergia comercial, que va a poder competir con el BCI, con el Banco de Chile. Porque sólo esas dos consideraciones ya generan un valor a prorrata de las acciones que tenía cada uno.

-Ahora, si evaluamos la forma como se hizo la operación, ¿le parece que fue la correcta?

-El único que sabe esa respuesta es Alvaro Saieh. Por lo que yo leo él nunca quiso vender el banco, la venta nunca fue una opción. El quiere mantenerse y está buscando distintas alternativas..

-Por lo tanto, Consorcio aprobará la fusión

-Yo tengo dos opciones, votar que no y con eso vuelvo al banco antiguo, que me gustaba... Pero si voto sí, soy accionista del banco nuevo ¿Cómo nos va a ir mejor? con el banco nuevo, fusionado.

-¿Qué les pareció el pacto de accionistas? Fue uno de los puntos que más criticó Cartica

-En términos generales, no me pareció muy distinto a cualquier pacto de accionistas.

- ¿Les parece correcta la operación en Colombia?

- Es bueno para todos los accionistas que CorpBanca Chile sea dueño de todas las acciones del banco en Colombia. Eso limita los conflictos de interés. Lo que considero muy positivo es que la institución en la que voy a ser accionista sea dueño del 100% del banco en Colombia (...) A mí me hubiera encantado que desde el principio CorpBanca Chile hubiese sido dueño de CorpBanca de Colombia, pero no se pudo por una restricción legal. Pero si eso se arregla en esta transacción yo estoy un poquitito mejor que antes.

-Pero se acusa un sobreprecio.

-Supongo que Itaú es el mejor banquero. Ahí soy más pragmático. Si hay sobreprecio, esto perjudica mucho más a Itaú que a mí, porque tiene muchas más acciones que yo. Entonces yo supongo que Itaú negoció bien esa parte.

-Pese a tener poca participación, Cartica ha generado mucho ruido.

- Si Cartica tiene buenos argumentos y cree que el banco vale mucho más, podría ponerse de acuerdo con otros accionistas… Porque, al final, es un problema de precio lo que yo entiendo. Cartica cree que el banco vale más… Hay otros mecanismos de mercado para impedir la fusión, como convencer al 17% que falta para completar los 2/3 para que se rechace la fusión.

- ¿Qué pasará si Cartica logra parar la fusión?

- No conozco a Cartica, nunca he hablado con ellos, y cada uno es libre de hacer lo que le parezca más conveniente. No entiendo bien la estrategia. ¿Quiere parar la fusión? Creo que parar la fusión y traernos al CorpBanca antiguo es peor. Pero es una opinión mia y yo tengo tantas acciones, y votaré en la junta de accionistas. En el mercado de capitales una acción es un voto. Votemos.